Są dwa główne tematy, gdy mowa o wykonawstwie budowlanym w 2019 r. Sytuacja finansowa i rynek pracy. Postaram się przedstawić podstawowe, konkretne informacje i opinie w tym zakresie, nie zapominając zwłaszcza o małych firmach. Uważam, że tzw. „misie” (małe i średnie przedsiębiorstwa wykonawcze) są absolutnie niedoceniane.

Kto dziś chce dowiedzieć się co słychać w budownictwie z gazet,

czasopism, telewizji czy z radia, a najszybciej po zagłębieniu

się w Internet, zorientuje się, że więcej na ten temat ma do powiedzenia

jeden prezes znanego koncernu, niż wszyscy zebrani

razem reprezentanci setek tysięcy firm zatrudniających mniej niż

10 pracowników. Prezesa nie można za to krytykować. Dziennikarze

i analitycy pytają – on udziela wywiadów, wypowiada się. Ale

przedstawiciele mediów powinni znać proporcje, orientować się,

jaki udział w całym rynku mają małe firmy, a jaki te największe.

Jeszcze zastrzeżenie. Informacje zawarte w artykule czerpię

z ogólnodostępnych źródeł: Głównego Urzędu Statystycznego,

Narodowego Banku Polskiego, Biura Informacji Kredytowej

i Biura Informacji Gospodarczej InfoMonitor oraz Ministerstwa

Rodziny, Pracy i Polityki Społecznej. Czytelnik może się z tymi

materiałami zapoznać, nic nie płacąc i nie wychodziąc z domu.

Wystarczy komputer czy smartfon plus Internet.

REKORD I CO DALEJ?

W najbardziej ogólnym wymiarze finansowym, w skali makro

rok 2018 był rekordowy. Wartość produkcji budowlano-montażowej

zrealizowanej w kraju przekroczyła po raz pierwszy

dwieście miliardów złotych, choć na precyzyjne wyniki trzeba

jeszcze poczekać.

Najbardziej aktualne oceny koniunktury w budownictwie, dokonywane

przez firmy wykonawcze, nie są jednak jednoznaczne.

W kwietniu 2019 r., wobec kwietnia ub.r., wskaźnik ogólnego

klimatu koniunktury był nieco wyższy zdaniem firm średnich

i dużych, ale wyraźnie niższy w ocenie firm najmniejszych i największych.

Dlaczego wybrałem kwiecień? To pierwszy wyrazisty

w kategoriach ekonomicznych miesiąc budowlanej wiosny,

otwierający sezon.

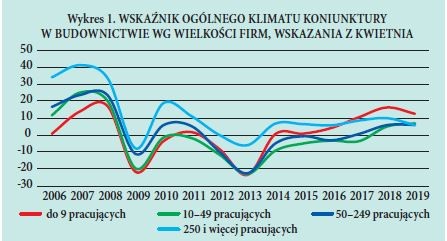

Wykres 1. (GUS) pokazuje, że obecna sytuacja (przebieg krzywych)

może przypominać tą sprzed dekady, kiedy po załamaniu

nastrojów, związanym z wielkim kryzysem we wrześniu 2008 r.,

nastąpiła w latach 2010–2011 pewna poprawa, potem jednak

przez dwa lata królował pesymizm.

Na ankietę GUS odpowiada co miesiąc ok. 4 tysiące firm,

w kwietniu 2019 r. spośród tych, które wypełniły druki sprawozdań:

do 9 pracowników zatrudniało 489 firm, w przedziale

10–49 pracowników – 2506, odpowiednio 50–249 pracowników

– 1010, a powyżej 250 pracowników – 118 firm.

NBP w analizie z kwietnia 2019 r. dobrze ocenia sytuację w budownictwie.

Zwraca m.in. uwagę, że w IV kwartale 2018 r. tylko

w budownictwie (w innych sektorach nie) nastąpiła wyraźna

poprawa wyniku na sprzedaży (aż o 53% rdr), a na przestrzeni

całego roku wskaźnik rentowności obrotu netto wyniósł 3,7%

w 2018 r. wobec 2,8% w 2017 r. Z tablic GUS wynika, że w naszej

branży w 2018 r. poprawiły się niemal wszystkie istotne

wskaźniki. Jednak te badania GUS i oceny w tym zakresie NBP

dotyczą wyłącznie przedsiębiorstw, w których liczba pracujących

przekracza 49 osób. Ale NBP prowadzi też własne badania

ankietowe. Na ich podstawie ocenia np., że firmy budowlane

(w tym małe) mają najdłuższy okres obiegu środków pieniężnych,

choć w ostatnim okresie skrócił się. Firmy naszej branży

(i przemysłowe) najrzadziej deklarują terminowe wywiązywanie

się ze zobowiązań. W budownictwie zarazem utrzymuje się

najbardziej niekorzystna struktura przeterminowanych płatności

z tytułu dostaw i usług.

NIERÓWNE KAWAŁKI BUDOWLANEGO TORTU

Czytając doniesienia prasowe czy opracowania analityków trzeba

zawsze zwracać uwagę, jakiego segmentu budownictwa dotyczą.

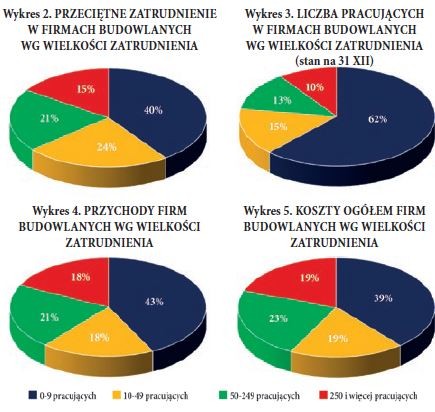

Oto cztery wykresy oparte na danych za rok 2017 (dane za

rok 2018 mają być w grudniu 2019 r.). W każdym dzielimy sektor

na 4 segmenty, stosownie do wielkości zatrudnienia w firmach

– 0–9 pracujących; 10–49 pracujących; 50–249 pracujących i powyżej

250 pracujących. Kim są pracujący, a kim zatrudnieni? Zamiast

przytaczać długie definicje, rzecz wyjaśnię w największym

skrócie poprzez zwrócenie uwagi na różnicę liczbową. W 2017

r. przeciętne zatrudnienie w budownictwie wyniosło 524,5 tys.

osób, a pracujących wg stanu na 31.12.2017 r. było 894,5 tys.

A to dlatego, bo (pomijając niuanse) w kategorii „zatrudnieni”

nie ma „pracujących” w dziesiątkach/setkach tysięcy firm ich

właścicieli i współwłaścicieli. Kogo, mimo powyższego wyjaśnienia,

nurtują pytania – może kliknąć www.stat.gov.pl.

Wykres 2 pokazuje, że najwięcej pracowników zatrudniają

firmy najmniejsze. Niemal 2 razy tyle co firmy w przedziale

50–249 i ponad 2,5-krotnie więcej niż budowlani giganci.

Wykres 3 uwypukla dysproporcję w zatrudnieniu jeszcze bardziej

wyraziście. Najmniejsze firmy dominują, także przez

wspomniany fakt, że pracują w nich również właściciele, zarazem

udział wszystkich innych firm w porównaniu z poprzednim

wykresem maleje.

Wykres 4 dowodzi, że małe firmy mają w sumie największe przychody.

Ich udział w torcie przychodów oddającym proporcje jest

nawet większy, niż wtedy, gdy kategorią podziału jest przeciętne

zatrudnienie. Natomiast wzmacniają też swoją pozycję pod tym

względem budowlani giganci. Ich przychody liczone proporcjonalnie

są równe tym, jakie w sumie osiągają średniacy i niewiele

mniejsze niż firm dużych.

Wykres 5 powinien utwierdzać najmniejsze firmy w dobrym

samopoczuciu – okazuje się, że mają w sumie najkorzystniejszą

relację przychodów do kosztów.

Sytuacja jest oczywiście bardziej złożona i na wpatrywaniu się

w wykresy nie można poprzestać. Różne jej aspekty pokażę

w dalszej części artykułu.

POROZMAWIAJMY O DŁUGACH

Z kolejnych edycji Raportu na temat sytuacji finansowej

przedsiębiorstw budowlanych, opracowywanych przez BIG

InfoMonitor (partnerem Raportu jest Polski Związek Pracodawców

Budownictwa) dowiadujemy się o zadłużeniu

sektora budowlanego. Jego wartość rośnie, ale przy malejącej

dynamice: grudzień 2016 r. – 3,80 mld zł, grudzień 2017 r.

– 4,48 mld zł, grudzień 2018 r. – 4,75 mld zł. Z danych Rejestru

Dłużników BIG InfoMonitor oraz BIK wynika, że problem

z terminowym regulowaniem zobowiązań ma w sumie 42 699

przedsiębiorstw budowlanych. W drugim półroczu 2018 r. zadłużenie

większych firm – spółek prawa handlowego zmalało

o 100 mln zł, natomiast małych podmiotów – firm prowadzonych

przez osoby fizyczne oraz spółek cywilnych zwiększyło się

o 125 mln zł.

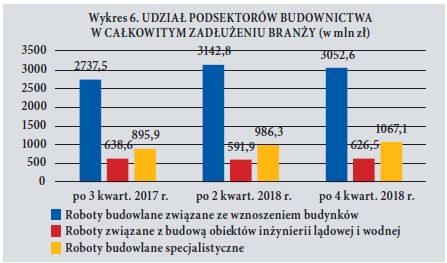

Wykres 6 pokazuje, że największy udział w całkowitym zadłużeniu

branży mają firmy podsektora robót budowlanych związanych

ze wznoszeniem budynków. W drugim półroczu 2018 r.

wartość tego zadłużenia nieznacznie spadła, do ok. 3,05 mld zł.

Ale w porównaniu ze stanem po 3 kwartałach 2017 r. wzrosła.

Podsektor robót związanych z budową obiektów inżynierii lądowej

i wodnej zanotował w drugim półroczu 2018 r. wzrost

zadłużenia (do ponad 626 mln zł), ale wobec stanu po 3 kwartałach

2018 r. wartość zadłużenia spadła. Zadłużenie podsektora

robót budowlanych specjalistycznych stale rosło i na koniec

2018 r. sięgnęło ok. 1067 mln zł.

DEFICYT FACHOWCÓW Z PERSPEKTYWY POWIATÓW

Deficycie chętnych do pracy w zawodach budowlanych stał się

tematem dla mediów parę lat temu. Ostatnio pisałem o tym

w Głosie PSB 1/2019. Na bieżąco rozważane są dwa scenariusze.

Problem z deficytem nie będzie narastał, a może nawet zniknie,

gdy tylko pojawią się wyraźne objawy wyhamowywania budowlanej

koniunktury. I drugi – nawet, gdy budownictwo zacznie

hamować, deficyt nie zniknie, bo robotników ze Wschodu,

głównie z Ukrainy, nęcą lepsze warunki pracy, zwłaszcza finansowe,

oferowane w Europie Zachodniej, głównie w Niemczech.

Nie jestem futurologiem, w odróżnieniu od niektórych analityków,

snujących prognozy nawet do roku 2025 czy 2030. Przypomnę

tylko dwie

anegdotki: analityk

to ktoś, kto myli się

znacznie dokładniej.

I drugą: człowiek

planuje, Pan

Bóg się śmieje.

Kompendium wiedzy

nt. deficytu pracowników

w 167

zawodach, w tym

18 budowlanych,

znajdujemy w opracowaniu

pt. Barometr Zawodów, zrealizowanym w ramach badania

obejmującego 380 powiatów, a prowadzonego przez Wojewódzki

Urząd Pracy w Krakowie na zlecenie MRPiPS.

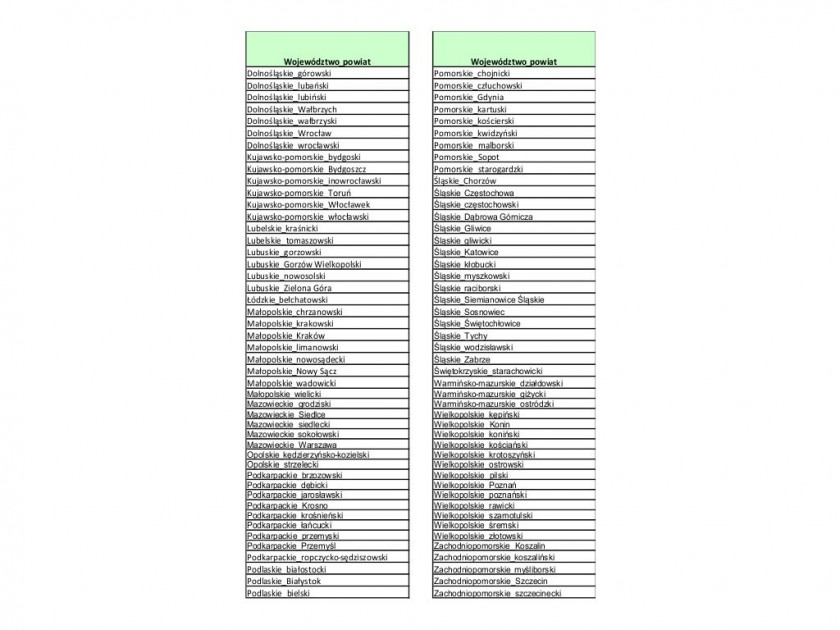

Gdzie deficyt jest najbardziej dotkliwy? Tabela zawiera swego rodzaju

ranking 10 powiatów, w każdym zawody z deficytem chętnych

do pracy w budownictwie i z dużym deficytem wyraźnie

dominują.W Wielickim aż w 16 zawodach prognozuje się deficyt.

A podsumowanie, wnioski? – Czytelnicy mogą znaleźć pod koniec pełnej wersji artykułu na www.glospsb.pl.

W dalszej części artykułu dziesiątki kolejnych tabel i wykresów, w tym:

+ Wartość produkcji budowlano-montażowej

w latach 2010–2018.

+ Pełna lista powiatów, w których

deficyt w zawodach budowlanych jest

największy.

+ Informacje nt. udziału (liczby, procenty)

firm budowlanych zalegających

z płatnościami w podsektorach

budownictwa.

+ Zaległości firm budowlanych w płatnościach

w podziale na spółki prawa

handlowego i inne podmioty.

+ Sytuacja finansowa firm budowlanych

w województwach (sto liczb

w tabeli).

+ Odsetek firm budowlanych zgłaszających

problemy z przeterminowanymi

należnościami (okres: 2017– I kwartał

2019).

+ Liczba niewypłacalnych firm wykonawczych

(lata 2010–2018).

+ Kilkanaście najważniejszych barier

i prognozy koniunktury z badania

GUS (dużo tabel i wykresów).

Dalszy ciąg artykułu

Tylko

w 2 zawodach: geodeta i kartograf oraz monter okien i szklarz prognozuje

się w tym powiecie równowagę popytu i podaży na rynku pracy.

Barometr Zawodów pokazuje, że w skali kraju powiatów z przewagą deficytu bądź z liczbą zawodów równą tej, jaka wskazuje na równowagę bądź nadwyżkę chętnych do podjęcia pracy, jest więcej – aż 198. W tym w 165 deficyt i duży deficyt dominuje, z czego w 94 dominuje zdecydowanie – pojawia się w prognozie na 2019 r. aż w 2/3 zawodów budowlanych w tych powiatach. Mamy 7 powiatów (kłodzki, średzki, strzyżowski, rybnicki, m. Rybnik, gostyński i wągrowiecki), w których nad deficytem przeważa duży deficyt. I 3 powiaty: m. Wrocław, wrocławski i starogardzki, w których dominują zawody wyłącznie z dużym deficytem. Przy tym są to zawody bardzo ważne, m.in. betoniarze i zbrojarze, cieśle i stolarze budowlani, monterzy instalacji budowlanych, robotnicy budowlani.

W

odniesieniu do liczby powiatów w danym województwie ogółem, najtrudniej o

pracowników budowlanych może być w 2019 r. w Pomorskim, Podkarpackim,

Małopolskim, Śląskim i Wielkopolskim.

Polecam

www.barometrzawodow.pl

Tabela 2 zawiera wykaz powiatów, w których w 2/3 i więcej zawodów budowlanych prognoza Barometru Zawodów wskazuje na deficyt bądź duży deficyt.

Zaległości w podsektorach

Wróćmy do zadłużenia sektora budowlanego. Jeśli mamy pokazać szczegóły, nie obejdzie się bez przypomnienia, że w raportach BIG InfoMonitor omawiana jest sytuacja firm działających, zawieszonych oraz zamkniętych i znajdujących się w KRS (Krajowy Rejestr Długów) oraz CEIDG (Centralna Ewidencja i Informacja o Działalności Gospodarczej). Ich liczba nie odpowiada żadnej liczbie o podmiotach działających w branży budowlanej wykazywanych w tabelach GUS. Firmy z KRS i CEIDG nie muszą być aktywne. Część z nich to podmioty zawieszone czy zamknięte.

W końcem 2018 r. liczba wszystkich firm branży budowlanej (działających, zawieszonych oraz zamkniętych) notowanych w KRS i CEIDG przekraczała 725 tysięcy. Problem z terminowym regulowaniem zobowiązań miało 5,9% (ponad 42,5 tys. – o czym pisałem wcześniej). Ten procentowy wskaźnik się nie zmienił, w porównaniu z sytuacją w połowie 2018 r., pomimo, że liczba niesolidnych dłużników zwiększyła się o 1786 firm. Autorzy raportu BIG InfoMonitor wyjaśniają to równoczesnym wzrostem liczby firm działających w sektorze – w drugiej połowie 2018 r. przybyło ponad 32 tys. małych firm, co najpewniej wiązało się m.in. z boomem sprzedaży mieszkań, generującym popyt na usługi wykończeniowo-remontowe oraz przechodzenia części pracowników firm budowlanych na samozatrudnienie.

Odsetek firm budowlanych z zaległościami wobec różnych wierzycieli (najczęściej głównie podmiotów gospodarczych, banków oraz organów administracji) jest mniejszy, jeśli weźmiemy pod uwagę wyłącznie firmy aktywne (nie zamknięte i nie zawieszone). Firm aktywnych w badaniu BIG InfoMonitor było ponad 368 tys. i w tej kategorii problem z terminowym regulowaniem długów miało ponad 19 tys. (5,2%, a nie 5,9%).

Jak ocenić poziom solidności płatniczej firm budowlanych na tle całej gospodarki? Sławomir Grzelczak, prezes BIG InfoMonitor podkreśla, że w porównaniu z innymi branżami budownictwo nie wypada źle. Problemy w naszym sektorze ma bowiem mniej niż 6% przedsiębiorstw, podczas gdy …w całej gospodarce, co widać w bazach BIG InfoMonitor i BIK, kłopoty z obsługą zobowiązań ma powyżej 6%. Zdecydowanie większe ryzyko dla dostawców towarów i usług rodzi obecnie kontrakt z firmą transportową czy też zajmującą się gospodarowaniem odpadami. Prezes Grzelczak zwraca jednak zarazem uwagę, że w naszym sektorze niesolidność zaburza płynność w całym łańcuchu budowlanym.

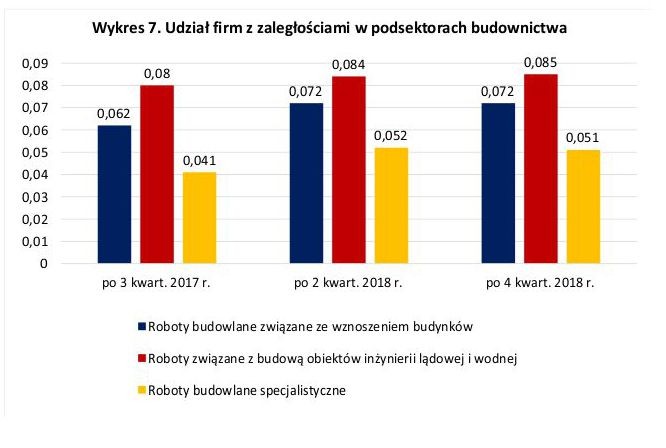

Wykres 7 pokazuje, że podsektorem, w którym firmy z zaległościami mają największy udział jest podsektor robót związanych z budową obiektów inżynierii lądowej i wodnej, przy czym udział ten stopniowo się zwiększa (do 8,5% po 4 kwartałach 2018 r.).

W sektorze robót budowlanych związanych ze wznoszeniem budynków nie zanotowano w drugim półroczu 2018 r. wzrostu udziału firm z zaległościami (7,2% po 2 i po 4 kwartałach 2018 r.). Natomiast w sektorze robót budowlanych specjalistycznych sytuacja pod tym względem minimalnie się poprawiła (udział firm z zaległościami zmniejszył się po 4 kwartałach 2018 r. do 5,1%). To właśnie w tym sektorze pracuje zdecydowanie najwięcej firm średniej wielkości, małych i mikro zajmujących się rozbiórką i przygotowaniem terenu pod budowę, wykonywaniem instalacji elektrycznych, wodno-kanalizacyjnych i pozostałych instalacji budowlanych oraz robót budowlanych wykończeniowych, także pozostałymi specjalistycznymi robotami budowlanymi. Firm wykonujących roboty budowlane specjalistyczne jest orientacyjnie biorąc ponad 2 razy więcej niż firm wznoszących budynki oraz około 10 razy więcej w porównaniu z liczbą firm realizujących obiekty inżynierii lądowej i wodnej (patrz REGON).

Największe firmy – największe zadłużenie

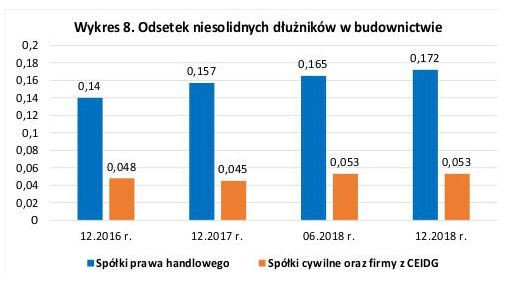

Raport BIG InfoMonitor odpowiada także na pytania: kto i ile zalega z płatnościami? Wśród dużych firm budowlanych (spółek prawa handlowego) kontrahentom i bankom sprawia problemy co szósty podmiot. Odsetek niesolidnych dłużników w drugim półroczu 2018 r. wzrósł o 0,7 pkt proc., do 17,2%. W tej grupie liczba firm płacących z opóźnieniem zwiększyła się o 264 podmioty, do 6544. Równolegle w wykazie firm funkcjonujących jako działalność gospodarcza (zarejestrowanych w CEIDG) przybyło 1522 dłużników i na koniec 2018 r. liczył on 36155 podmiotów budowlanych z zaległościami płatniczymi. Tym samym udział niesolidnych dłużników wśród małych firm na koniec 2018 r. utrzymał się na poziomie z połowy tego roku, i wynosił 5,3%, co pokazuje wykres 8.

Tendencja wśród budowlanych spółek prawa handlowego jest wyraźna – odsetek niesolidnych dłużników rośnie. Co do małych podmiotów w naszym sektorze można mieć nadzieję, że odsetek też ustabilizuje się na względnie niskim poziomie.

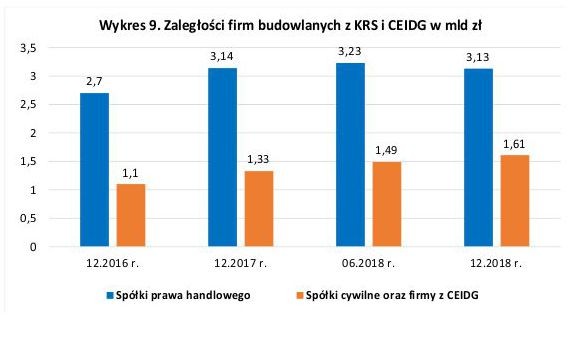

Wykres 9 pokazuje zaległości płatnicze firm budowlanych w wymiarze finansowym. Obecnie długi spółek prawa handlowego są niemal 2 razy większe niż wynosi zadłużenie spółek cywilnych i podmiotów z CEIDG.

Ale tendencja w latach 2017-2018 jest taka, że długi małych firm systematycznie rosną, natomiast zadłużenie dużych firm budowlanych zaczęło być stabilne, a nawet w drugiej połowie 2018 r. nieznacznie spadło. Na koniec 2018 r. długi spółek prawa handlowego były niecałe 2 razy większe niż długi wszystkich spółek cywilnych oraz firm z CEIDG.

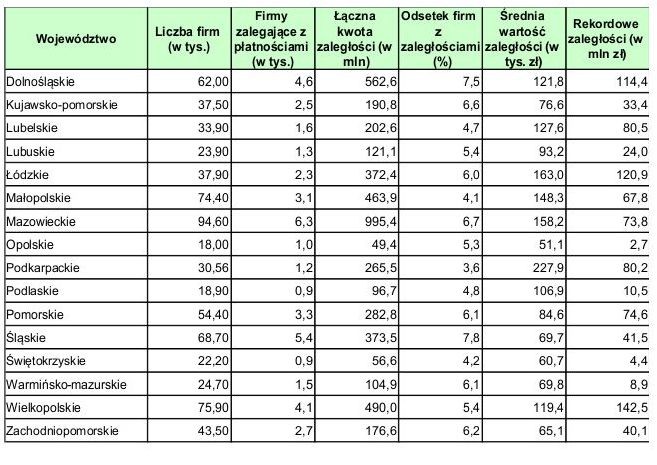

Dane z województw: liczby, odsetki, średnie, rekordy

BIG InfoMonitor dane o zaległościach finansowych firm budowlanych w skali kraju dopełnia informacjami z województw.

Tabela 3. Zaległości finansowe firm budowlanych

Tabela 3 zawiera niemal sto wartości. Największy odsetek firm z zaległościami znajdujemy w województwach: Śląskim, Dolnośląskim, Mazowieckim i Kujawsko-pomorskim. Najmniejszy w: Podkarpackim, Małopolskim i Świętokrzyskim. Na Śląsku odsetek ten jest 2 razy większy, niż na Podkarpaciu. Z drugiej strony - to Podkarpacie ma najwyższą średnią wartość zaległości (na każdą zalegającą z płatnościami firmę w tym województwie przypada średnio niemal 228 tys. zł). Wysoką średnią zaległości znajdujemy też w Łódzkim, Mazowieckim i Małopolskim. Natomiast w województwie Śląskim ta średnia jest względnie niska, podobnie jak w Opolskim (najniższa), Świętokrzyskim, Zachodniopomorskim i Warmińsko-mazurskim.

Firmę z rekordowym zadłużeniem znajdziemy w województwie Wielkopolskim (142,5 mln zł zaległości płatniczych, firma zajmuje się wznoszeniem obiektów inżynierii lądowej i wodnej). Swoich wielkich dłużników mają też w Łódzkim i Dolnośląskim (firmy zajmują się budową budynków). Pod tym względem nie imponują rekordowi dłużnicy z Opolskiego („zaledwie” 2,7 mln zł zaległości płatniczych), Świętokrzyskiego i Warmińsko-mazurskiego.

Czym grożą opóźnione płatności

W raporcie BIG InfoMonitor zwraca się uwagę, że problem opóźnionych płatności od partnerów biznesowych to w branży budowlanej standard, z którym regularnie zmaga się w Polsce połowa firm. Prezes Sławomir Grzelczak ocenia, że zjawisko nieterminowego regulowania należności jest powszechne, i to bez względu na koniunkturę gospodarczą. Tylko w ostatnich 6 miesiącach, a nie w całym okresie życia firmy, problem miała połowa przedsiębiorstw, które handlują z odroczonym terminem płatności.

Wykres 10 pokazuje odsetek firm zgłaszających co kwartał problemy z przeterminowanymi należnościami powyżej 60 dni w poprzednich 6 miesiącach. Według BIG InfoMonitor prawie 6% firm podaje, że z powodu niesolidności płatniczej kontrahentów groziła im w 2018 r. upadłość. To oczywiście sytuacja skrajna, ale bez wątpienia zanim do niej dojdzie, wcześniej z powodu opóźnionych płatności pojawia się cała masa różnego rodzaju problemów z realizacją innych kontraktów, płynnością, rozwojem firmy, płatnościami na rzecz dostawców materiałów i usług czy obsługą kredytów. Co może też doprowadzić do utraty wiarygodności finansowej, przeszkodzić w zawarciu nowego kontraktu, zaciągnięciu kredytu.

Od 1997 r. statystykę upadłości i restrukturyzacji firm w Polsce prowadzi firma Coface (w oparciu o daty wydania postanowień sądów o ogłoszeniu upadłości, czyli faktyczne daty upadłości). Wykres 11 odpowiada na pytanie ile w latach 2010-2018 firm wykonawstwa budowlanego upadło bądź podlegało restrukturyzacji.

W raporcie Coface ze stycznia 2019 r. zwrócono uwagę, że branża budowlana z jednej strony cieszy się dużą ilością zamówień, inwestycjami w infrastrukturę, rozwojem budownictwa mieszkaniowego, z drugiej jednak strony wzrost kosztów pracy i materiałów budowlanych powodują, że ryzyko utraty płynności czy też problemów z rentownością jest bardzo wysokie. Póki co te dwa aspekty równoważą się i nie mamy do czynienia z dramatycznym zwiększeniem niewypłacalności. Sytuacja jest dość stabilna, jednak dotyczy to przede wszystkim większych podmiotów. Wśród mniejszych firm problemy płynnościowe są dość powszechne. W ocenie Coface sytuacja powinna pozostać bez większych zmian przynajmniej przez pierwszą połowę 2019 r.

Wśród 144 firm, które mamy na liście upadłości w 2018 r., 61 należało do podsektora robót związanych ze wznoszeniem budynków, 39 zajmowało się budową obiektów inżynierii lądowej i wodnej, a 44 robotami budowlanymi specjalistycznymi. Natomiast z uwagi na formę prawną dominowały spółki prawa handlowego: z o.o. – 79, akcyjne – 15, komandytowe – 7, jawne – 3 oraz jedna spółka komandytowo-akcyjna. Na liście znalazły się też 2 spółdzielnie i 37 przedsiębiorców.

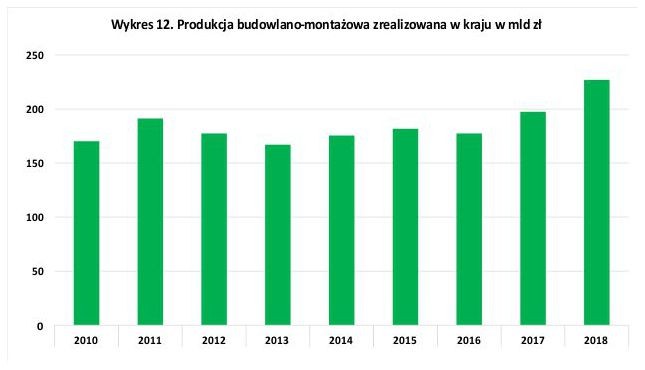

Tło w wymiarze makro oraz bariery i prognozy firm wykonawczych

Oceny, które bazują przede wszystkim na kryterium makro, jakim jest produkcja budowlano-montażowa zrealizowana w kraju (wykres 12) muszą być dobre.

Patrząc na słupki wykresu można nawet na chwilę zapomnieć o zaniechaniu programu Mieszkanie plus, ciągnącym się latami bałaganie w przepisach dotyczących zamówień publicznych, niepełnym wykorzystaniu środków na inwestycje z Unii Europejskiej. Ale obok zaległości w płatnościach, jakie mają firmy wykonawcze, skali problemów w naszej branży z przeterminowanymi należnościami, jak również deficytu chętnych do pracy w zawodach budowlanych nie sposób przejść obojętnie. A wyobraźnię o tych, jak też o innych zjawiskach można pobudzić kilkoma kliknięciami. Zaczynamy np. od wejścia na www.stat.gov.pl.

Od 1995 r. statystyka publiczna zadaje różne pytania (aktualnie 27) wykonawcom budowlanym. Statystyczne wagi są bardziej precyzyjne, gdy stosuje się je w badaniach ankietowych adresowanych m.in. do wykonawców budowlanych, niż wtedy, gdy posługują się nimi ośrodki badania opinii społecznej. Podpowiada nam to matematyka. Relacja liczbowa tych, których opinię chce poznać GUS, gdy pyta firmy wykonawstwa budowlanego o bariery działalności i prosi o prognozy koniunktury, do tych, którzy odpowiedzi udzielają, jest jak około 100:1 (przypomnę, że odpowiada ponad 4 tys. firm). A jaka jest relacja, gdy np. uznany ośrodek badania opinii społecznej uzyskuje odpowiedzi od tysiąca osób i na tej podstawie twierdzi, że poznał dzięki temu opinię na jakiś temat ponad 30 milionów dorosłych Polaków? Oczywiście bardzo mocno uprościłem sprawę. Przepraszam. Ale o tym, że badanie barier i koniunktury budowlanej przez GUS daje wiarygodne odpowiedzi świadczą również porównania międzynarodowe. W Chorwacji na takie i podobne pytania odpowiada 400 firm budowlanych. We Włoszech – 900. We Francji ogółem 4300. W Niemczech ogółem 3240. (źródło: www.ec.europa.eu). Na podstawie doświadczenia dziennikarza zajmującego się od ponad 25 lat sektorem budowlanym twierdzę, że badania statystyczne barier działalności i prognoz koniunktury dają najczęściej sprawdzające się wyniki.

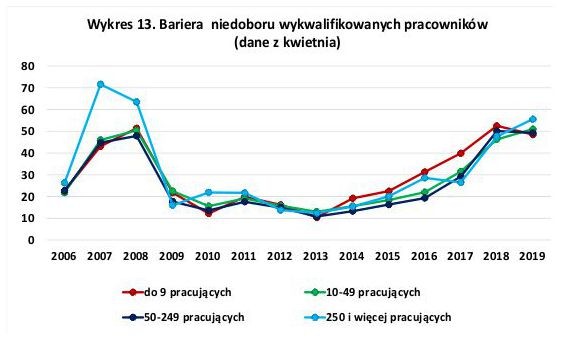

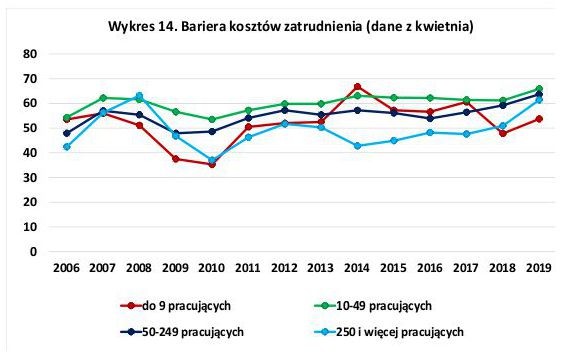

Oto 12 barier, diagnoz i prognoz – wyniki z kwietnia w latach 2006-2019. (Wskaźnik ogólnego klimatu koniunktury przedstawiłem w pierwszej części artykułu). Linia czerwona przynależy do firm najmniejszych (do 9 pracujących), linia zielona do firm, w których pracuje 10-49 osób, linia granatowa oznacza krzywą dla firm mających 50-249 pracujących, linią jasnoniebieską oznaczono firmy największe, zatrudniające powyżej 250 pracowników.

Bariera niedoboru wykwalifikowanych pracowników aktualnie znajduje się na drugiej pozycji w rankingu barier najbardziej uciążliwych dla firm wykonawstwa budowlanego.

Wykres 13 pokazuje, że wielkie firmy reagują na ogół bardziej impulsywnie na deficyt/brak deficytu wykwalifikowanych pracowników. Krzywa znalazła się 6 razy w punkcie najwyższym i 3 razy w najniższym. Nieco mniej zdecydowanie reagują firmy najmniejsze, ale zwraca uwagę, że w latach 2014-2018 ta bariera dokuczała im bardziej niż innym. Wiosną 2019 r. sytuacja się odwróciła.

Dla firm o liczbie pracujących 10-49 oraz 50-249 bariera niedoboru wykw. pracowników jest jedynie sporadycznie największa w relacji do ocen wykonawców z 2 pozostałych grup.

Bariera kosztów zatrudnienia jest generalnie dla firm każdej grupy wielkości wysoką barierą, a w kwietniu 2018 i 2019 r. okazała się najbardziej dojmująca, przy czym w 2019 r. w każdej grupie wzrosła.

Wykres 14 pokazuje, że zdecydowanie najbardziej (aż 12 razy) bariera ta dokucza firmom zatrudniającym 10-49 pracowników, a długimi okresami względnie najmniej firmom największym (lata 2011-2017) lub najmniejszym (lata 2007-2010 oraz 2018-2019).

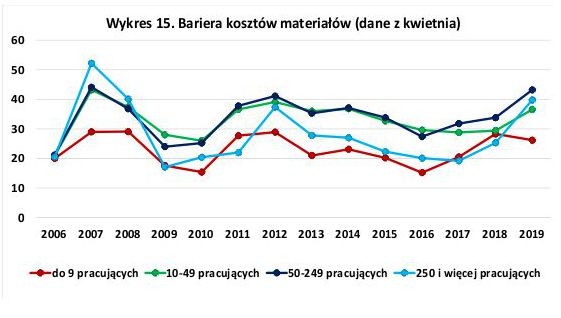

Bariera kosztów materiałów w ostatnich latach na ogół rośnie. Wyjątek to spadek w grupie firm największych w kwietniu 2019 r.

Wykres 15 pokazuje, że emocje (zwłaszcza w mediach) związane z tematem: koszty materiałów budowlanych, są często generalnie biorąc nieuzasadnione. To bariera środka rankingu analizowanych barier. Okazuje się, że w porównaniach między obserwowanymi grupami firm, najmniej kosztami materiałów stresują się najmniejsze firmy (aż 10 razy, dłuższe okresy w latach 2006-2008 oraz 2012-2016) i firmy największe. Wysokie koszty materiałów zdecydowanie najbardziej niepokoją firmy o liczbie pracujących 50-249 (8 razy) i firmy średniej wielkości – 10-49 pracowników (4 razy).

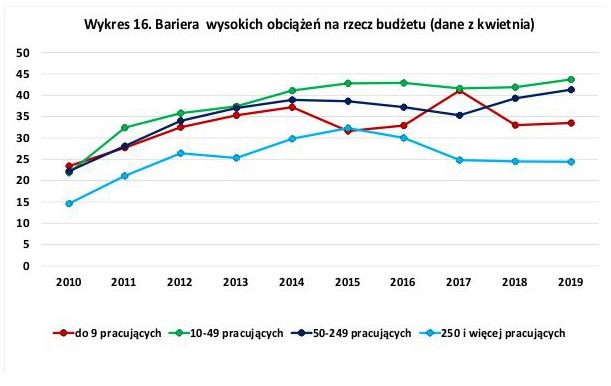

Bariera wysokich obciążeń na rzecz budżetu wprowadzona została do badań GUS w 2010 r. Nie dorównuje uciążliwością barierze kosztów zatrudnienia i okresami barierze niedoboru wykwalifikowanych pracowników, ale w żadnym razie nie wolno jej lekceważyć.

Wykres 16 pokazuje, że bariera ta mało interesuje firmy największe, jest natomiast dojmująca, z tendencją wzrostową, dla firm zatrudniających 10-49 pracowników (bardzo wysoka dominanta, aż 13 razy w kwietniu dokuczała najbardziej tym firmom). Może pora, żeby ktoś ze świata polityki gospodarczej/finansowej zastanowił się nad tym…

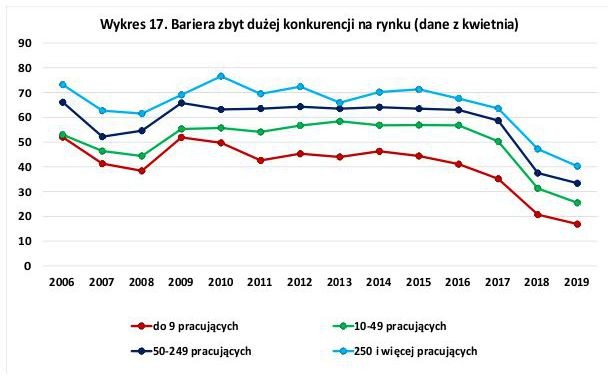

Bariera zbyt dużej konkurencji na rynku od 2016 r. wyraźnie maleje. I to w każdej grupie badanych firm.

Wykres 17 pokazuje, że im większe firmy, tym bardziej dokucza im konkurencja. W całym analizowanym okresie najbardziej firmom największym, a najmniej najmniejszym.

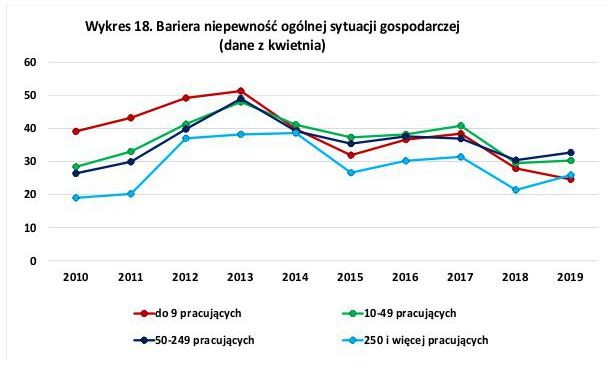

Bariera niepewności ogólnej sytuacji gospodarczej badana jest od 2010 r. W kwietniu 2019 r., w porównaniu z kwietniem ub.r., jej znaczenie wzrosło w 3 badanych grupach firm, zmniejszyło się jedynie w grupie najmniejszych.

Wykres 18 pokazuje, że barierę tą postrzegały jako ważną w latach 2010-2013 firmy najmniejsze, następnie przez kolejne 4 lata firmy zatrudniające 10-49 pracowników, w kwietniu 2018-2019 firmy o liczbie pracujących 50-249. Niemal w całym badanym okresie najniżej oceniały rangę tej bariery firmy największe.

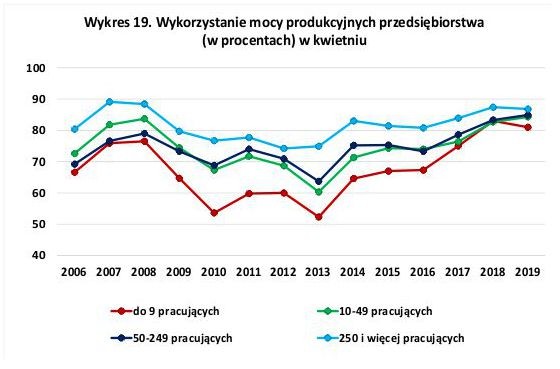

Wykorzystanie mocy produkcyjnych przedsiębiorstw budowlanych. W tym badaniu pytanie brzmi: jaki procent posiadanych pełnych mocy produkcyjnych (np. pracownicy, budynki, maszyny i urządzenia techniczne, środki transportu, itp.) Państwa przedsiębiorstwa jest obecnie wykorzystywany? W odpowiedzi należy podać właśnie procent.

Wykres 19 pokazuje, że zawsze największy procent wykorzystania mocy produkcyjnych (chodzi o przerób) wykazują firmy największe, a firmy najmniejsze (z wyjątkiem kwietnia 2018 r.) mają ten wskaźnik najmniejszy. W latach 2017-2019 wskaźnik ten niemal w każdej grupie rósł (spadł jedynie w ocenie firm najmniejszych w kwietniu 2019 r.).

Przechodząc do prognoz, jakie formułują wykonawcy budowlani, przypomnę, że każde pytanie zaczyna się tak: Jak w najbliższych trzech miesiącach zmieni się … Prognozy odpowiadających na ankietę GUS mają bowiem zasięg czasowy 3 miesięcy.

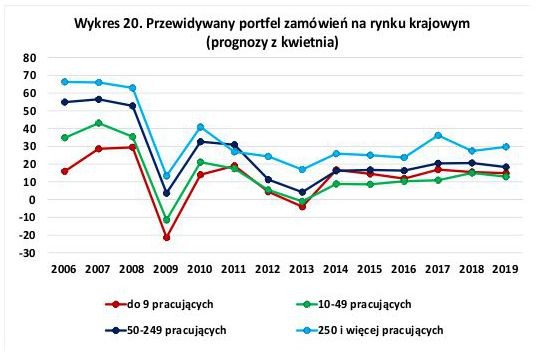

Przewidywany portfel zamówień na rynku krajowym u progu sezonu w latach 2018-2019 w trzech badanych grupach tracił na wartości, wyjątkiem były w kwietniu 2019 r. firmy największe.

Wykres 20 pokazuje, że największym optymizmem cieszą się największe firmy budowlane – 13 razy ich prognoza z kwietnia sięgnęła najwyżej. Z drugiej strony najmniej optymizmu mają firmy najmniejsze (lata 2006-2010) i średniej wielkości (lata 2014-2019).

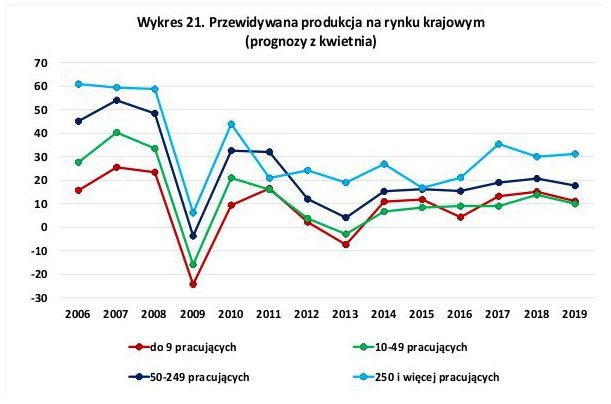

Przewidywana produkcja na rynku krajowym. W kwietniu 2019 r. trzy grupy firm prognozowały, w porównaniu z sytuacją sprzed roku, bardziej pesymistycznie, ale firmy największe zakładały wzrost produkcji.

Wykres 21 pokazuje, że w przewidywaniach co do produkcji, podobnie jak w przypadku portfela zamówień, najwięcej optymizmu wykazują niemal zawsze firmy największe, a najmniej firmy najmniejsze (lata 2006-2010, 2012-2013 i 2016) oraz średniej wielkości (lata: 2011, 2014-2015 i 2017-2019).

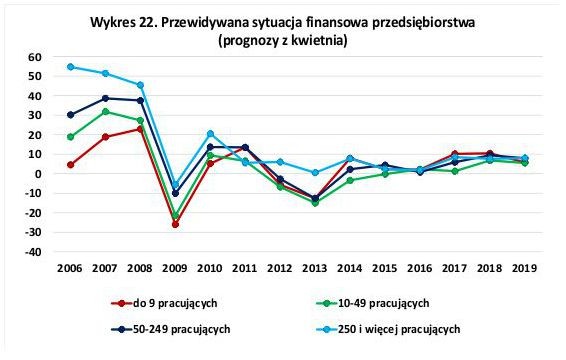

Przewidywana sytuacja finansowa przedsiębiorstwa. Podobnie do prognoz portfela zamówień i produkcji, również w tym badaniu w kwietniu 2019 r. trzy grupy firm prognozowały, w porównaniu z sytuacją sprzed roku, bardziej pesymistycznie, ale firmy największe zakładały polepszenie swojej sytuacji finansowej.

Wykres 22 pokazuje, że prognozy polegające na przewidywaniu sytuacji finansowej mają wyjątkowo niskie wartości, niekiedy ujemne. Krzywe wykresu dowodzą, że sytuacja finansowa generalnie biorąc nie napawa wykonawców budowlanych optymizmem. Na ogół optymizm, nawet gdy jest na minusie, najwyższe wartości przyjmuje w prognozach firm największych, ale firmy najmniejsze też wspinają się niekiedy na przysłowiowy szczyt (lata: 2011, 2014 i 2017-2018).

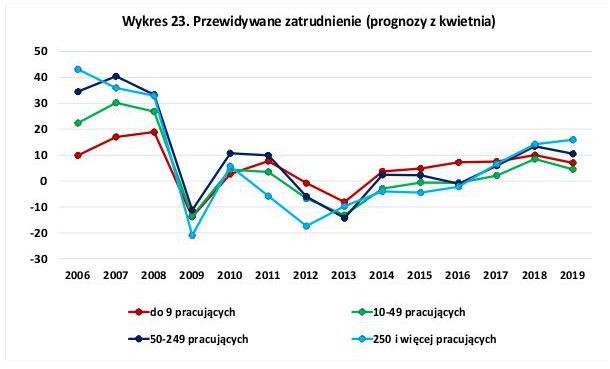

Przewidywane zatrudnienie. Podobnie jak w 3 przedstawionych wyżej prognozach w kwietniu 2019 r. jedynie firmy największe przewidywały powiększenie liczby swoich pracowników.

Wykres 23 składa się z mocno splątanych krzywych. Firmy najmniejsze prognozują 6 razy najwyżej, ale 4 razy najniżej. Firmy największe odwrotnie – 3 razy najwyżej i 6 razy najniżej. W firmach o liczbie pracujących 50-249 najbardziej optymistyczny (w porównaniu z innymi grupami) poziom prognozy pojawia się 5 razy (w kwietniu 2009 r. jest to najkrótszy minus).

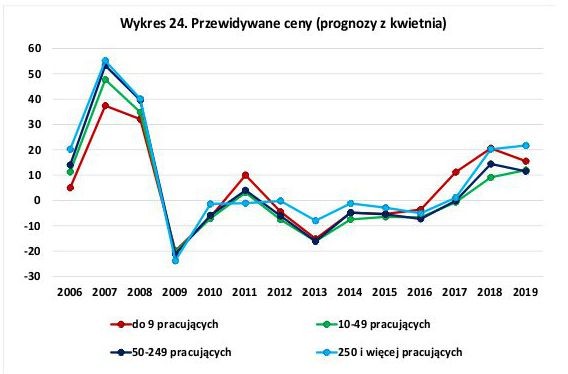

Przewidywane ceny. W tej prognozie wzrost cen w kwietniu 2019 r., większy niż rok wcześniej, przewidują firmy mające 10-49 pracowników i firmy największe. Odwrotnie prognozują firmy najmniejsze i firmy mające 50-249 pracowników.

Wykres 24 pokazuje, że najczęściej prognozują wzrost cen (10 razy) firmy największe, przy czym w 5 przypadkach te najwyższe wartości mają znak minus. Pesymizm w prognozowaniu możliwych wzrostów cen najczęściej wykazują firmy, w których pracuje 10-49 osób.

Uwagi końcowe

Uleganie pokusie zestawiania wprost raportów na temat zadłużenia sektora budowlanego z wynikami badania przez GUS nastrojów wykonawców budowlanych, czy danymi z Barometru Zawodów nie zawsze jest uzasadnione. Trzeba brać pod uwagę to, że badania BIG InfoMonitor w tym zakresie mają względnie krótką historię, najdalej sięgają do roku 2016. Mimo to niekiedy warto. Okaże się nieraz, że zbieżne ciągi oddające dynamiki mogą pojawić się same.

Nie zakończę artykułu wnioskami. Do jednych dojdą optymiści, do innych pesymiści. Patrząc przez pryzmat interesów klientów Grupy PSB, w tym przypadku głównie najczęściej małych i średniej wielkości firm wykonawczych oraz samych kupców handlujących materiałami budowlanymi za dobre wieści odbieram np. te, które pokazują - w ciągach czasowych co najmniej kilkuletnich – malejące znaczenie bariery konkurencji (wykres 17), coraz pełniejsze wykorzystanie mocy produkcyjnych (wykres 19), czy względnie ustabilizowany portfel zamówień (wykres 20). Są też wieści gorsze, które pokazuje np. tabela 2 (niepokojący deficyt chętnych do pracy w zawodach budowlanych) oraz zbieżny w wymowie wykres 13 (bariera niedoboru fachowców), czy wykres 16 (bariera wysokich obciążeń na rzecz budżetu). Niepokojące sygnały płyną również z raportów BIG InfoMonitor, np. o narastaniu całkowitego zadłużenia w podsektorze robót budowlanych specjalistycznych (wykres 6), zbieżnej w wymowie tendencji wzrostu zaległości finansowych małych firm wykonawczych (wykres 9), czy o utrzymującym się wysokim poziomie odsetka firm budowlanych zgłaszających problemy z przeterminowanymi należnościami (wykres 10).

Czy wszystkie zawarte wyżej dane są wiarygodne?

Budimex twierdzi (artykuł powielany w różnych mediach na przełomie stycznia/lutego 2019 r.), że ma 15 tysięcy podwykonawców i dostawców. I podaje, że 99,87% procent podwykonawców Budimeksu rozlicza się z generalnym wykonawcą bez dodatkowych roszczeń i sporów sądowych. Idylla.

Natomiast BIG InfoMonitor informuje, że w 2018 r. pobranych zostało z jej bazy ponad 2,6 mln raportów nt. przedsiębiorstw. Z raportu można się dowiedzieć, czy kontrahent został wpisany do BIG jako dłużnik, czy też może na jego koncie widnieją terminowo opłacane zobowiązania.

Chyba nie wszystkie wzajemne relacje w budownictwie są tak płynne finansowo, jak pomiędzy Budimexem, a jego podwykonawcami… Splot wzajemnych powiązań generalnych wykonawców, podwykonawców, inwestorów, dostawców materiałów i usług w naszej branży to istny węzeł gordyjski. Co wie na ten temat statystyka? Profesor Elżbieta Mączyńska, prezes Polskiego Towarzystwa Ekonomicznego, radzi pamiętać, że statystyka nigdy nie odzwierciedla w pełni rzeczywistości i do jej wyliczeń należy raczej podchodzić tak jak do trendu, a nie jak do konkretu. Ktoś powiedział, że ze statystyką jest jak z bikini – pokazuje to, co ładne, ale ukrywa to, co najbardziej fascynujące. (cytuję za Przeglądem Tygodniowym).

Można też potraktować statystykę z buta. Jak pewien senator RP, miłośnik plaży i słońca. Słyszał o statystyku, który utopił się w jeziorze, o średniej głębokości 10 centymetrów. Mocne? Mocne!

Na sam koniec. Trochę minąłem się z prawdą, pisząc, że wszystko można znaleźć w Internecie. Nie wszystko. O niektóre niepublikowane dotychczas dane poprosiłem w wymienianych wyżej instytucjach i firmach. Argumentowałem, że Głos PSB ma duży nakład (prawda – 26 tys. egzemplarzy) i że nie jest pismem dla budowlanych celebrytów. Na dowód załączałem w mailach artykuły, fotoreportaże i okładki dwumiesięcznika. Czy ktoś poza Głosem PSB pokazuje ludzi najważniejszych na placach budowy – robotników i właścicieli małych lub średnich firm budowlanych?…

Mirosław Ziach