Od wielu lat, na łamach rozpoczynającego dany rok „Głosu PSB”, dzielimy się z czytelnikami refleksją nad minionym sezonem i próbą ogólnej prognozy tego, co budowlaną społeczność może czekać w nadchodzących 12 miesiącach. W naszej branży, niemal co roku, pogoda, zmiany cen czy ogólne nastroje społeczne i sytuacja polityczna mają istotny wpływ na jej ostateczną kondycję. Mimo tych trudności, po raz kolejny, w oparciu o dane makroekonomiczne oraz opinie wielu przedsiębiorców staramy się nakreślić spodziewany trend nadchodzących zmian. Zanim sformułujemy prawdopodobny, naszym zdaniem, scenariusz sytuacji w sektorze budownictwa mieszkaniowego, spójrzmy bliżej na to, co działo się w nim przez ostatnie 12 miesięcy.

JAK KSZTAŁTOWAŁ SIE POPYT

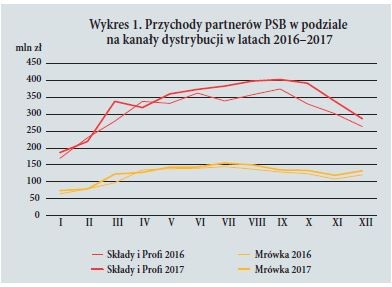

Dystrybucja materiałów budowlanych, jak każda branża, cechuje

się swoistą sezonowością. Od lat przebieg rocznych linii

sprzedaży jest w miarę podobny – przychody placówek

w miesiącach zimowych (styczeń-luty) są 2–2,5-krotnie niższe

niż w szczycie sezonu (lato i wczesna jesień). Są jednak różnice

pomiędzy zachowaniami klientów budujących domy oraz

firm inwestycyjnych na tym rynku, wobec milionów rodzin,

które utrzymują swoje posesje, i niemal każdego roku widzimy

pewne „okresowe anomalie”. W detalu miesiącem o najwyższej

sprzedaży jest zazwyczaj lipiec, i w tym roku tak było, ale nie

górował on zbytnio nad wynikami jakie przyniósł wcześniejszy

i następujący po nim miesiąc. W tym segmencie co roku występuje

wzrost sprzedaży w grudniu w stosunku do listopada.

Z kolei w kanale hurtowym zanotowaliśmy bardzo dynamiczny

wzrost sprzedaży w marcu, po nim kwietniowe, niezbyt duże

załamanie, po czym stały wzrost aż do września, następnie nieznaczny

spadek popytu w październiku przechodzący w dość

gwałtowny zjazd aż do grudnia. Wykres 1 odzwierciedla podopodobieństwa

i różnice oraz skalę popytu w obu kanałach sprzedaży

Grupy PSB w latach 2016–2017.

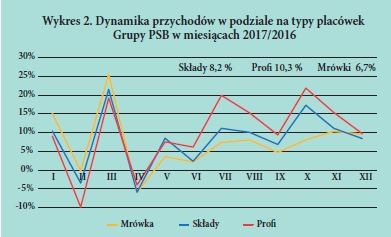

W roku 2017 sprzedaż firmy będącej partnerem Grupy PSB

wzrosła średnio o 8,1%. Ponieważ większość firm prowadzi

market Mrówka, a część przekształciła swoje hurtownie w centra

budowlane pod marką Profi, możemy pokazać jak przeciętnie

radziły sobie te typy placówek. W składzie Grupy PSB

roczne przychody wzrosły średnio o 8,2%, a w Profi o 10,3%,

z kolei w markecie Mrówka dodatnia dynamika sprzedaży

wyniosła 6,7%. Różnice efektów pomiędzy formami placówek

w poszczególnych miesiącach przedstawia wykres 2. Jak widać

trendy dynamik popytu są podobne w obu kanałach sprzedaży, jednak kanał tradycyjny odnotował wyższą dynamikę roczną

od kanału detalicznego. Spowodowane jest to różnymi bazami

porównywawczymi – w pierwszym przypadku powodem było

niskie tempo inwestycji w roku 2016, w drugim zaś efekt programu

500+, wprowadzonego w II kwartale tego samego roku.

CENY - SPORE PODWYŻKI

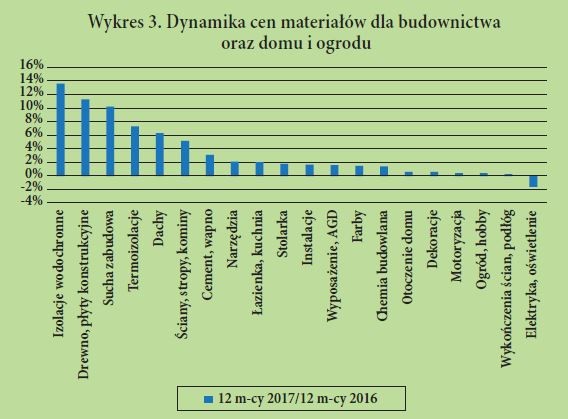

Po długim okresie spadków cen na materiały dla budownictwa sezon 2017 zmienił w wielu grupach asortymentowych dość radykalnie ów trend. Jedynym sortymentem w ofercie Grupy PSB, w którego ceny nieco spadły było oświetlenie. To wynik wzrostu konkurencji między naszymi dostawcami. Aż w trzech grupach średnie podwyżki, liczone metodą ważoną, tj. uwzględniającą rangę danej podgrupy towarowej w rocznych przychodach, przekroczyły 10%, były to odpowiednio: izolacje wodochronne (14%), drewno (w naszym przypadku głównie płyta OSB – 11%) i sucha zabudowa 10%. Powyżej 5% skoczyły ceny termoizolacji (7%), dachów (6%) i ścian (5%). Cement zdrożał o 3%, zaś narzędzia, wyposażenie łazienek i kuchni, stolarka, instalacje i AGD o 2%. Ceny farb, chemii budowlanej, wyrobów dla otoczenia domów i dekoracji drgnęły o ok. 1%, zaś artykuły motoryzacyjne, ogrodowe i wykończeniowe niemal nie uległy zmianie – wykres 3.

SPRZEDAŻ CENTRALI WG GRUP PRODUKTOWYCH - RÓŻNICE POMIĘDZY DETALEM I HURTEM

W dalszym ciągu w rankingu dynamiki sprzedaży centrali PSB,

przoduje asortyment związany z utrzymaniem domu i jego otoczenia

(wykres 4), który dostępny jest w niemal 270 detalicznych

sklepach PSB Mrówka.

Jednak liderem w minionym roku, z ponad 28% wzrostem, została

grupa drewno i płyty konstrukcyjne, w której ponad 2/3

przychodów generuje płyta OSB – taki skok sprzedaży w dużym

stopniu został zdeterminowany podwyżkami cen tego

produktu, ale również wzrostem popytu. O ponad 20% wzrosła

sprzedaż wyposażenia kuchni i łazienek (27%), oświetlenia

(23%), produktów ogrodowych (22%) oraz wyposażenia

wnętrz i AGD (20%). Dwucyfrowe tempo sprzedaży zanotowaliśmy

w dekoracjach i motoryzacji – obie grupy asortymentowe

po 17%, w wykończeniach i izolacjach termicznych – ok. 15%

(w drugim przypadku duże znaczenie miała inflacja), izolacje

wodochronne – 14% (także efekt wzrostu cen), ściany, narzędzia

i instalacje – ok. 12% oraz farby – 11%. W dalszej kolejności

uplasowała się stolarka (9%), chemia budowlana (8%),

sucha zabudowa wnętrz (6% – zasługa cen), cement i otoczenie

domu – ok. 2%. Mimo wzrostu cen, o niemal 2%, spadła dynamika

sprzedaży dachów.

Zaznaczyć należy, że opisane trendy dotyczą sprzedaży centrali

PSB do składów, placówek Profi i marketów Mrówka, tym

samym tylko pośrednio oddają rzeczywisty popyt na rynku

wśród klientów ostatecznych.

PODSUMOWANIE

1. W minionym sezonie, przeciętna firma partnera Grupy

PSB zwiększyła swoje przychody ze sprzedaży na potrzeby

budownictwa o ponad 8%. Jednak najmniejsze hurtownie

w dalszym ciągu radziły sobie słabiej na rynku, notując

zaledwie 1,6% wzrost przychodów. Ten trend obserwujemy

od dłuższego czasu.

2. W roku 2017 nastąpiło wyraźne ożywienie na rynku

mieszkaniowym, szczególne rekordy biło budownictwo

deweloperskie. Po raz pierwszy od wielu sezonów nastąpiły

wyraźne opóźnienia w dostawach materiałów wznoszeniowych

– ścian i niektórych izolacji termicznych.

3. Nasiliły się opóźnienia w regulowaniu zobowiązań przez

firmy budowlane wobec hurtowni.

4. Niestety w dalszym ciągu największą zmorą uczciwie działających

firm kupieckich jest szara strefa w tym sektorze.

5. Zjawiskiem, które przybrało niebywałe rozmiary w 2017

roku były problemy kadrowe zarówno w sektorze usług

wykonawczych jak i handlu.

6. Wzrosły ceny usług budowlano-montażowych – różnie

w różnych specjalizacjach, ale znacząco bardziej niż ceny

materiałów budowlanych.

7. Ożywienie na rynku budowlanym było w dużym stopniu

spowodowane niską bazą z roku 2016 – wówczas stopa

inwestycji w naszym kraju była najniższa od 20 lat.

1. Liczba mieszkań, których budowę rozpoczęto

w 2017 roku wyniosła niemal

206 tysięcy i była o 18% większa niż

przed rokiem. W tym mieszkania deweloperskie

stanowiły 105,4 tys. (+23%),

a indywidualne 94,4 tys. (+13%). W tym

samym czasie wydano 250 tys. pozwoleń

ogółem, o 18% więcej niż w 2016 roku.

W tej liczbie mieszkania deweloperskie

stanowią 128,5 tys. (+20,5%), a indywidualne

niemal 115 tys. ( +16,6%).

2. W obu przypadkach (pozwolenia i rozpoczęte

inwestycje) dynamiki wzrostu są

znacznie wyższe niż w roku 2016, co jest

niewątpliwie dobrym wyznacznikiem

popytu na materiały budowlane na 2018

rok.

3. Prognozy koniunktury, formułowane

przez firmy wykonawcze, są optymistyczne

– mają bardzo duży portfel

zleceń na rok 2018, w znaczącym stopniu

dotyczy to remontów, modernizacji

i wykończenia mieszkań kupionych na

rynku pierwotnym w dużych ośrodkach

miejskich. Największą barierę stanowi

tu niedostatek pracowników budowlanych.

4. Prognozy makroekonomiczne dla Polski

są w dalszym ciągu optymistyczne –

większość ekspertów prognozuje wzrost

PKB na poziomie 4%, inflację na poziomie

2,2–2,4%. Wzrost płac realnych

(o ok. 8%), kontynuacja programu 500+,

spadające bezrobocie to kolejne czynniki

mogące stymulować inwestycyjne wydatki

konsumentów na bieżące utrzymanie

swoich posesji.

5. Perspektywa popytu na kredyty hipoteczne

w 2017 r. rysuje się dobrze – kredyt

jest od kilku lat tani i nawet jeśli

nieznacznie zdrożeje, zostanie zrekompensowany

podwyżkami płac, więc nie

będzie barierą dla inwestorów pozyskujących

środki na takie cele.

6. Potrzeby mieszkaniowe Polaków są ciągle

nie zaspokojone – programy „Mieszkanie

dla Młodych” i „Mieszkanie Plus”

nie rozwiązują tego problemu i nie ma

przesłanek aby oczekiwać wyraźnej poprawy

w tym zakresie w 2018 roku.

7. C eny zasadniczych materiałów budowlanych

będą dalej wzrastać, jednak największych

podwyżek należy oczekiwać

po stronie usług wykonawczych – wzrost

kosztów pracy.

8. N a tle powyższych przesłanek można

szacować, iż tegoroczny popyt na materiały

w budownictwie mieszkaniowym

indywidualnym wzrośnie o ok. 10%.

9. Grupa PSB będzie dynamicznie rozwijać

swoją sieć handlową – w tym roku planujemy

otwarcie ok. 40 Mrówek, przyjęcie

kilku kolejnych hurtowni budowlanych

oraz przekształcenie 7–10 dotychczasowych

składów w nowoczesne centra budownictwa

pod nazwą PSB Profi.

Mirosław Lubarski